Sabia que as Notas Fiscais não podem ser emitidas sem o Código CFOP?

CFOP é a sigla para o Código Fiscal de Operações e Prestações. Presente no âmbito empresarial e contábil, este código de 4 dígitos é utilizado para classificar mercadorias de qualquer natureza e também para identificar os prestadores de serviços responsáveis pelos transportes interestaduais ou intermunicipais de mercadorias.

Se você quer saber mais sobre o CFOP e como funciona a Tabela de Entradas e Saídas de mercadorias, continue a leitura!

CFOP

Os contribuintes do IPI ou ICMS já estão acostumados com o Código Fiscal de Operações e Prestações. Quem tem um negócio e lida diariamente com mercadorias precisa ter um controle do que entra e sai no seu estabelecimento, por isso a relevância deste código.

Através do CFOP, é possível não só organizar as entradas e saídas da sua empresa, como também deixar o Governo informado sobre as entregas e devoluções de mercadorias que ocorrem no local, dentre outros tipos de operações. O Governo pode monitorar tanto esta circulação de mercadorias como também os prestadores de serviço que as transportam.

E como consultar as Entradas e Saídas de mercadorias?

Todas as entradas, saídas, aquisições ou prestações de serviços tem um código próprio, que deve ser consultado na Tabela CFOP. Vale destacar também que cada um está dividido em grupos.

Através do CFOP, é possível não só organizar as entradas e saídas da sua empresa, como também deixar o Governo informado sobre as entregas e devoluções de mercadorias que ocorrem no local, dentre outros tipos de operações. O Governo pode monitorar tanto esta circulação de mercadorias como também os prestadores de serviço que as transportam.

E como consultar as Entradas e Saídas de mercadorias?

Todas as entradas, saídas, aquisições ou prestações de serviços tem um código próprio, que deve ser consultado na Tabela CFOP. Vale destacar também que cada um está dividido em grupos.

Grupos do CFOP

Cada CFOP pode começar pelo dígito 1, 2, 3, 5, 6 ou 7. Vale salientar que o primeiro deles representa algo importante:

Mas não apenas o primeiro dígito é importante. Para cada código completo há itens a se considerar: o número propriamente dito (Ex.: 1653), a descrição deste número e a origem da mercadoria, que pode abranger o Estado ou Município.

O CFOP 1653, por exemplo, é voltado para operações que ocorrem no Estado de origem da mercadoria. Na descrição deste código, entende-se que ele é utilizado para Compra de Combustível ou Lubrificante pelo consumidor ou usuário final.

Você já sabia disso? Se costuma ir ao posto de gasolina com certa frequência, talvez já tenha se deparado com esses dígitos (1653) no cupom ou nota fiscal. Ele faz parte do primeiro agrupamento presente na tabela do Código Fiscal de Operações e Prestações.

Existem seis grupos do CFOP, são eles:

ENTRADAS:

1000: Entradas ou aquisições de serviços no Estado

2000: Entradas ou aquisições de serviços de outros Estados

3000: Entradas ou aquisições de serviços do Exterior

Fonte: https://blog.cefis.com.br/cfop/

Fonte: https://blog.cefis.com.br/cfop/

________________________

Líderw Softwares Contábeis de Qualidade. Confira em www.liderw.com

Achou interessante compartilhe nas redes sociais

- Uma prestação de serviço;

- Alguma mercadoria que entrou no Estado;

- Mercadoria que saiu do Estado;

- Mercadoria que foi recém-adquirida.

Mas não apenas o primeiro dígito é importante. Para cada código completo há itens a se considerar: o número propriamente dito (Ex.: 1653), a descrição deste número e a origem da mercadoria, que pode abranger o Estado ou Município.

O CFOP 1653, por exemplo, é voltado para operações que ocorrem no Estado de origem da mercadoria. Na descrição deste código, entende-se que ele é utilizado para Compra de Combustível ou Lubrificante pelo consumidor ou usuário final.

Você já sabia disso? Se costuma ir ao posto de gasolina com certa frequência, talvez já tenha se deparado com esses dígitos (1653) no cupom ou nota fiscal. Ele faz parte do primeiro agrupamento presente na tabela do Código Fiscal de Operações e Prestações.

Existem seis grupos do CFOP, são eles:

ENTRADAS:

1000: Entradas ou aquisições de serviços no Estado

2000: Entradas ou aquisições de serviços de outros Estados

3000: Entradas ou aquisições de serviços do Exterior

SAÍDAS:

5000: Saídas ou prestações de serviços para o Estado

6000: Saídas ou prestações de serviços para outros Estados

7000: Saídas ou prestações de serviços para o Exterior

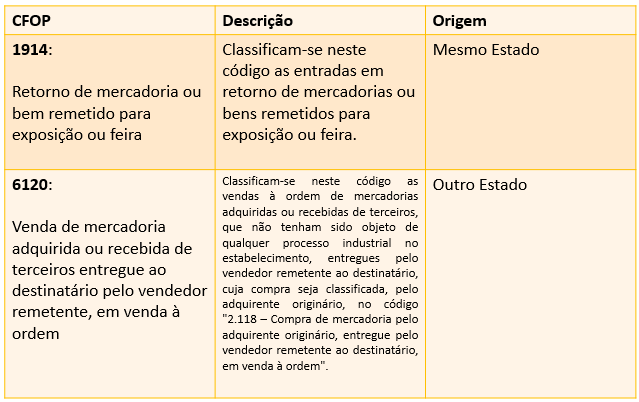

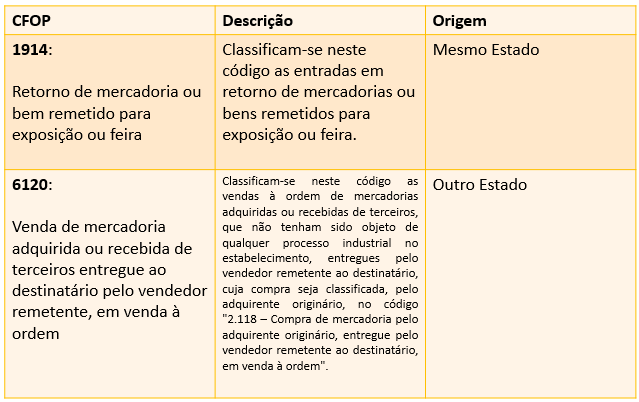

Na imagem abaixo é possível conferir alguns exemplos de códigos que estão presentes no Agrupamento 1000 e 6000:

6000: Saídas ou prestações de serviços para outros Estados

7000: Saídas ou prestações de serviços para o Exterior

Na imagem abaixo é possível conferir alguns exemplos de códigos que estão presentes no Agrupamento 1000 e 6000:

________________________

Líderw Softwares Contábeis de Qualidade. Confira em www.liderw.com

Achou interessante compartilhe nas redes sociais

Comentários

Postar um comentário