A partir de setembro de 2023, os contribuintes deverão informar o IRRF e o PCC na EFD-Reinf, eventos do R-4000, substituindo a DIRF.

Saiba como será o tratamento dessas retenções na EFD-Reinf.

O que é EFD-Reinf e como funciona?

A EFD-Reinf é a Escrituração Fiscal Digital de Retenções e Outras Informações Fiscais, compondo o sistema SPED, assim como a EFD-Contribuições e a ECF, tendo como função principal, complementar o eSocial.

As pessoas jurídicas e físicas devem utilizar essa escrituração para informar:

- rendimentos pagos e retenções do IRRF e PCC (CSLL, PIS/Pasep e COFINS)

- Contribuição Social do contribuinte, exceto aquelas relacionadas ao trabalho, e

- receita bruta, para a apuração das contribuições previdenciárias substituídas.

Substituição de obrigações acessórias

A EFD-Reinf junto ao eSocial, substituirá as informações solicitadas em outras obrigações acessórias, tais como: GFIP, DIRF, RAIS e CAGED, com a função de reunir e consolidar informações de outras declarações apresentadas isoladamente.

Essa escrituração possui módulos por eventos de informações, possibilitando múltiplas transmissões em períodos distintos, de acordo com Instrução Normativa RFB nº 2.043/2021.

Objetivos da EFD-Reinf

Os objetivos da EFD-Reinf são:

- incrementar a simplificação tributária, reduzindo o número de obrigações acessórias;

- fomentar o compliance fiscal realizado pelos próprios sujeitos passivos; e

- aumentar a qualidade das informações referentes ao custeio da Seguridade Social e as relativas ao imposto de renda.

Principais informações

As principais informações contempladas pela EFD-Reinf são:

- serviços prestados e tomados, mediante cessão de mão de obra ou empreitada, referente a retenção de contribuição previdenciária – art. 31 da Lei nº 8.212/1991;

- retenções na fonte – IRRF, CSLL/COFINS/PIS/PASEP (CSRF/PCC) incidentes sobre os pagamentos diversos efetuados a pessoas físicas e jurídicas;

- recursos recebidos por / repassados para associação desportiva que mantenha equipe de futebol profissional, referente a contribuição social previdenciária;

- comercialização da produção e à apuração da contribuição previdenciária substituída pelas agroindústrias e demais produtores rurais pessoa jurídica;

- CPRB – Contribuição Previdenciária sobre a Receita Bruta (Lei 12.546/2011);

- promoção de evento que envolva associação desportiva, que mantenha clube de futebol profissional, referente a contribuição social previdenciária.

Cronograma de apresentação

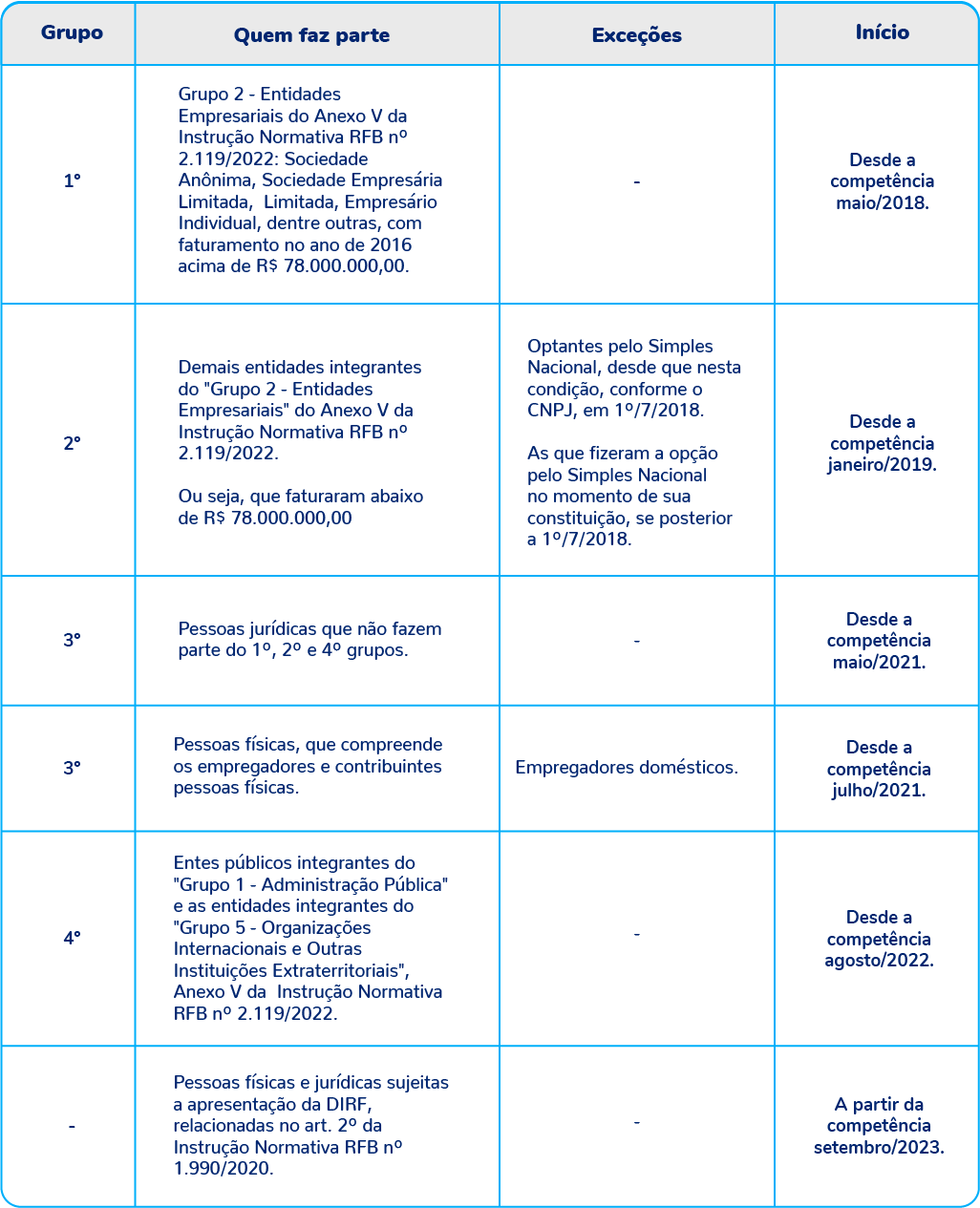

A Receita Federal implantou um cronograma para a apresentação da EFD-Reinf, baseado na Instrução Normativa RFB nº 2.043/2021, art 5º e no Manual de Orientação do Usuário da EFD-Reinf. O cronograma está dividido em grupos, conforme a tabela a seguir.

Orientações sobre o cronograma

Os sujeitos passivos constituídos a partir de 2/7/2018, para o enquadramento nos grupos obrigados à EFD-Reinf, é importante observar as oreintações (Manual de orientação do usuário – item 2.2, “b”):

- tributação pelo lucro real ou presumido, exceto ME/EPP: obrigatoriedade desde a competência janeiro/2019, ou a data da constituição da empresa, prevalecendo a que for maior;

- ME e EPP não optantes pelo Simples Nacional: mesma data do 2º grupo de obrigados (competência janeiro/2019) ou a data da constituição da empresa, prevalecendo a que for maior;

- ME e EPP optantes pelo Simples Nacional, MEI, entidades sem fins lucrativos, segurado especial, Produtor rural pessoa física – PRPF, pessoa física equiparada a empresa: mesma data do 3º grupo de obrigados (competência maio/2021) ou a data de constituição da empresa ou entidade, prevalecendo a que for maior;

- Entes públicos, organizações internacionais e instituições extraterritoriais: mesma data do 4º grupo de obrigados (competência agosto/2022) ou a data de criação do ente/entidade, prevalecendo a que for maior.

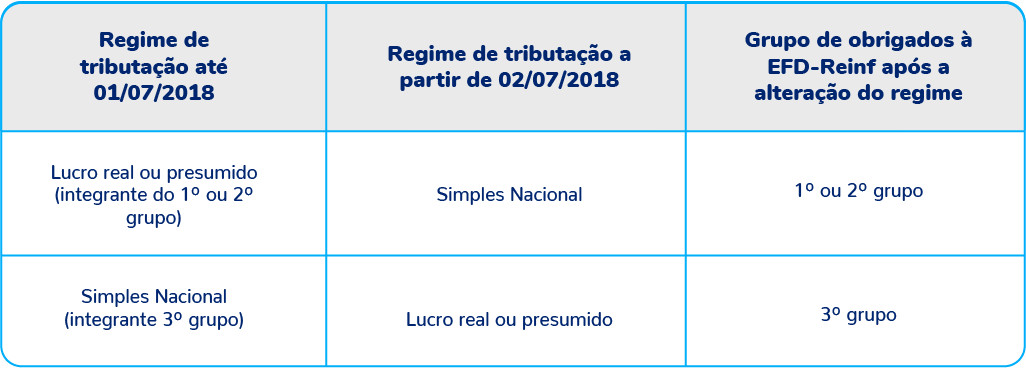

Empresas que alteraram o regime de tributação

As empresas que alteraram o seu regime de tributação a partir de 2/7/2018, permanecem nos grupos do regime tributário adotado em 1º/7/2018:

(Manual de orientação do usuário – item 2.2, “c”)

Prazo inicial da EFD-Reinf: IRRF e CSRF (PCC)

As pessoas físicas e jurídicas sujeitas à entrega da DIRF, iniciarão a implantação da EFD-Reinf, a partir da competência setembro/2023, conforme o cronograma.

Portanto, a apresentação da EFD-Reinf será até o dia 15/10/2023.

Contudo, se o último dia do prazo não for dia útil, a transmissão precisará ser antecipada para o dia útil imediatamente anterior.

Dispensa da DIRF

Com a implantação da EFD-Reinf (entrega mensal), a apresentação da Dirf (entrega anual) não será mais necessária, para os fatos geradores ocorridos a partir de 1º/1/2024, com a inclusão dos débitos na DCTFWeb a partir deste mesmo período. Assim:

- os rendimentos e as retenções relativos aos meses de setembro a dezembro de 2023 também devem ser informados na DIRF/2024, com os fatos geradores dos demais meses de 2023.

- as retenções continuarão a ser informadas na DCTF PGD até o período de apuração 12/2023 (entrega da declaração em 02/2024).

- os recolhimentos das retenções continuarão a ser realizados da mesma forma como são feitos atualmente. Somente a partir da inclusão dos débitos na DCTFWeb, será possível a emissão do DARF por meio desta.

Atenção: a Receita Federal recomenda que o período de 09 a 12/2023, seja utilizado para fazer comparações e ajustes relacionados, principalmente, à mudança da periodicidade das informações, que deixa de ser anual (DIRF) e passa a ser mensal (EFD-Reinf).

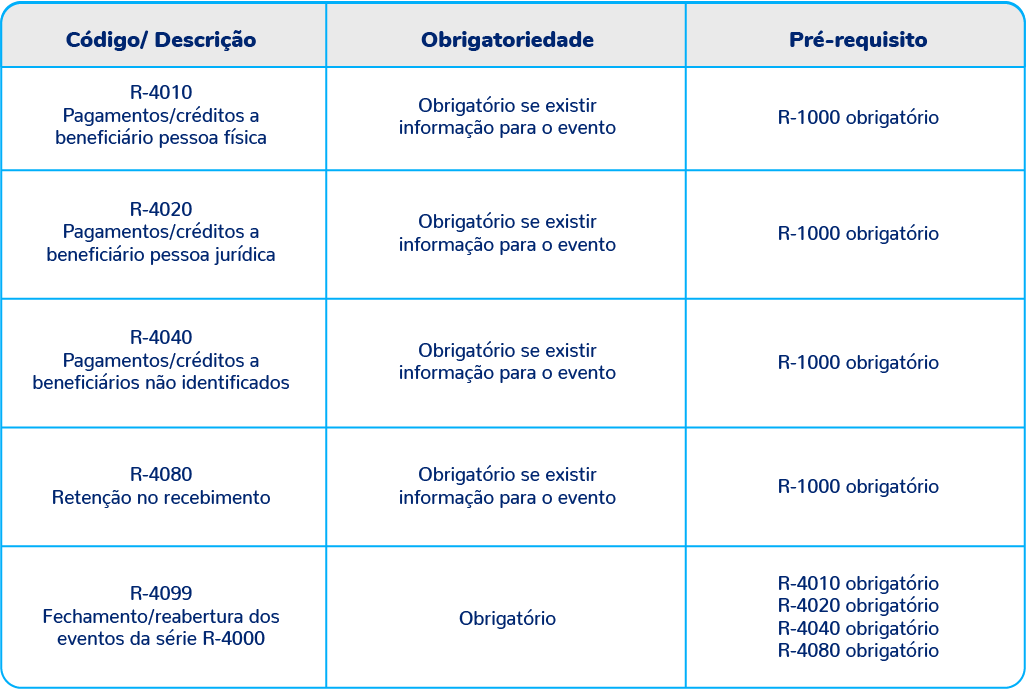

Eventos da série R-4000: Retenções federais

Os eventos da série R-4000 serão utilizados pelas pessoas físicas e jurídicas, para prestação de informações relativas às retenções na fonte do IRRF, CSLL, Pis/Pasep e Cofins (CSRF/ PCC), cujos principais objetivos são a alimentação da DCTFWeb e dos sistemas de malha fiscal da Receita Federal.

No Anexo I do Manual de Orientação do Usuário, é apresentada uma tabela com códigos de receita que serão gerados pela EFD-Reinf e exportados para a DCTFWeb.

Código de receita

O código de receita é definido, considerando as seguintes informações, presentes na tabela do Anexo I, do Manual de Orientação do Usuário:

- o código da natureza do rendimento;

- país da remessa do pagamento;

- se o rendimento é relativo ao ano calendário ou se refere a rendimentos recebidos acumuladamente.

Tabela de natureza de rendimentos x código de receita

Algumas naturezas de rendimento, como por exemplo 12001 – Lucro e Dividendo, constam na tabela 01 do anexo I dos leiautes mas não aparecem nessa tabela.

Isso porque seus pagamentos e créditos não estão sujeitos à retenção, não gerando código de receita para a DCTFWeb.

Sendo assim, nesses casos, os respectivos campos de valores de retenção (vlrIR, vlrAgreg, vlrCSLL, vlrCofins ou vlrPP) não devem ser preenchidos.

Outra informação importante é que algumas naturezas de rendimento, como por exemplo 20001 – Rendimento de Serviços de propaganda e publicidade no evento R-4020, constam nessa tabela com código de receita em branco, porque embora tenham campos de retenção informados (vlrIR), seus valores não devem gerar código de receita para a DCTFWeb.

Nesse exemplo, o recolhimento dessa natureza de rendimento ocorre apenas no evento R-4080, quando informado pelo próprio beneficiário.

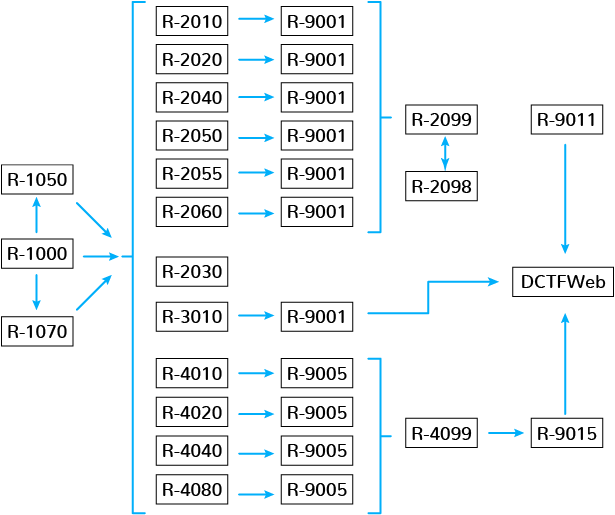

Sequência lógica da transmissão

Ao transmitir as informações à EFD-Reinf, é necessário observar a sequência lógica de envio dos eventos, conforme a figura a seguir:

DIRF versus EFD-Reinf

Sendo a DIRF, uma obrigação acessória de apresentação anual, e a EFD-Reinf de apresentação mensal, o período de apresentação dos dados será alterado, conforme a situação exemplificada a seguir, pela Receita Federal.

Exemplo

No mês de janeiro houve um pagamento ou crédito em pequeno valor a um determinado beneficiário, sem retenção de imposto de renda, por conta do baixo valor e, no mês de março, houve outro pagamento/crédito com retenção de imposto de renda.

Neste caso, a informação do pagamento/crédito de março é obrigatória e a de janeiro torna-se obrigatória, pois a regra é, havendo pelo menos um pagamento ou crédito no ano-calendário (DIRF) com retenção de imposto de renda, todos os pagamentos ou créditos efetuados no ano para esse beneficiário são de informação obrigatória.

Portanto, se o contribuinte não prestou a informação do pagamento/crédito referente a janeiro, deverá fazê-lo no próprio período de apuração de janeiro.

Ou seja, deverá reabrir o movimento da série R-4000 de janeiro, caso esteja fechado, incluir esse pagamento nesse movimento e fechá-lo novamente.

Como a informação é mensal (EFD-Reinf), o contribuinte declarante não tem como prever se haverá ou não mais pagamentos ou créditos a um mesmo beneficiário no decorrer do ano, devendo ter isso em consideração.

Pré-requisitos para o eventos da série 4000

É importante observar os pré-requisitos para o envio dos eventos da série 4000, que precisam estar de acordo com o quadro a seguir.

Conceito de movimento do período de apuração

As informações prestadas por meio dos eventos periódicos em um determinado período de apuração, são consideradas como um “movimento”, que pode conter um ou mais eventos.

Com a chegada dos eventos da série R-4000, a EFD-Reinf passa a ter 2 conjuntos de eventos periódicos, cada um compondo seu próprio “movimento”, no período de apuração, de forma totalmente independente.

As informações prestadas por meio dos eventos da série R-2000 compõem o movimento relativo a contribuições previdenciárias retidas e/ou substituídas e as informações prestadas mediante os eventos da série R-4000, compõem o movimento relativo a retenções na fonte de imposto sobre a renda e proventos de qualquer natureza, CSLL, PIS/Pasep e Cofins (PCC).

EFD-Reinf “sem movimento”

Os contribuintes que não tiverem fatos a serem informados no período de apuração, não precisam enviar a EFD-Reinf.

Isso significa que não há EFD-Reinf sem movimento (art. 4º da Instrução Normativa RFB nº 2.043/2021).

Multas da EFD-Reinf

A falta de apresentação da EFD-Reinf, no prazo estipulado, ou com incorreções/omissões, acarreta intimação, para apresentar a escrituração original, no caso de não apresentação, ou para prestar esclarecimentos, nos demais casos, no prazo estipulado pela Receita Federal, sujeitando às seguintes multas:

- de 2% ao mês calendário ou fração, incidentes sobre o montante dos tributos informados na EFD-Reinf, ainda que integralmente pagos, no caso de falta de entrega da escrituração ou de entrega após o prazo, limitada a 20%;

- de R$ 20,00 para cada grupo de 10 informações incorretas ou omitidas.

Multa mínima e reduções

A Receita Federal aplicará uma multa mínima de R$ 500,00, se o sujeito passivo deixar de apresentar a escrituração no prazo fixado ou apresentá-la com incorreções ou omissões.

Tendo em vista essa multa mínima, as multas citadas no item anterior, poderão ser reduzidas (art. 7º da Instrução Normativa RFB nº 2.043/2021).

Dentre essas pendências, inclui a verificação de débitos em atraso, multas, inscrição em dívida ativa, parcelamentos, Simples Nacional (enquadramento, exclusão, limite e sublimite), certidões, mensagens e procurações.

Com essas informações, a empresa pode identificar os problemas fiscais mais urgentes e tomar medidas para resolvê-los, evitando as execuções fiscais.

Integração da EFD-Reinf à DCTFWeb

Há entre a EFD-Reinf e a DCTFWeb a integração de forma automática, quando da transmissão, com sucesso, do evento de encerramento da escrituração, seja eSocial ou EFD-Reinf.

Assim, DCTFWeb “monta” a declaração, consolidando as apurações recepcionadas (eSocial e/ou EFD-Reinf), sendo sempre resultante das apurações recebidas.

Fonte: https://www.jettax.com.br/blog/irrf-e-pcc-na-efd-reinf/

Siga Nosso Blog no Instagram: https://www.instagram.com/blogliderw

Líderw Softwares Contábeis com o controle e simplicidade que Você precisa. Confira em www.liderw.com

Comentários

Postar um comentário